独身でも住宅ローンは組めるの?

ひと昔前だと「自宅を持つのは結婚してから」というイメージが強かったのですが、最近では結婚前に自宅を購入する方が増えています。「結婚前に」というよりも結婚自体を考えていない方が増えているのが現状でしょうか。一方、「独身で住宅ローンが組めるのか」「購入前に検討しておくことはどうなんだろう」と不安を感じている方もいらっしゃいます。この記事では、独身で住宅ローンを利用して自宅を購入するときの注意点について解説します。

独身でも住宅ローンを利用できる

住宅ローンを利用するときに、独身か結婚しているかは問題になりません。

ここでは、融資にあたって金融機関が重視していることや住宅ローンを利用するときに気をつけたいことを紹介します。

融資の審査項目

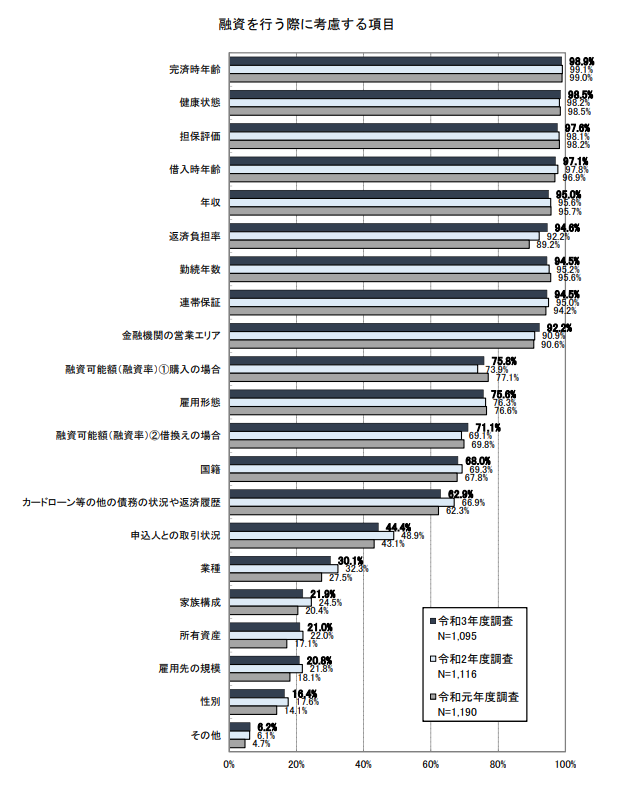

金融機関は融資の際にどこに注目して審査をしているのか、国土交通省が令和5年3月に公表した「令和3年度民間住宅ローンの実態に関する調査結果報告書」を参照してみましょう。

下記のグラフがその調査結果です。

「令和3年度民間住宅ローンの実態に関する調査」の結果

https://www.mlit.go.jp/report/press/content/001597955.pdf

これによると完済時年齢、健康状態、担保評価、借入時年齢、年収、勤続年数などが重視されています。

なお、「担保評価」とは、借り入れる金額に見合った価値がその不動産にあるかを判断することです。

独身者が気になる「家族構成」は21.9%、さらに性別では16.4%となっており、独身かどうかはあまり重要視されていないことがわかります。

重要なのは返済能力

前記の重視項目でわかることは健康であり、安定した収入があるかということであり、貸す側としては無事に住宅ローンを返済してもらえるかどうかが重要視されているということです。

そのため、独身であっても長期間安定した収入があり健康であれば住宅ローンを利用できます。

また、金融機関は完済時の年齢を重要視していることから、完済時年齢がいくつになるかが大事です。

目安として80歳までに完済するためには最長期の住宅ローンを35年間で組むとすれば44歳までに住宅ローンを利用しなければならないことに注意しておきましょう。

独身女性専用の住宅ローンもある

最近では、独身女性が社会的地位を確保して自宅を保有し住宅ローンを利用する需要が増えているため、各金融機関では独身女性に特化した金融商品を用意しています。

顧客が女性ならではのサービスも準備されているので、独身女性が住宅ローンを検討する場合にはこれらの住宅ローンを利用する価値があるでしょう。

不動産購入前に考えておくこと

不動産を購入する前に検討・考慮しておきたいことがいくつかあります。

ここでは、結婚している方にも共通することも含めて、不動産を購入する前に考えておきたいことを紹介します。

● 無理のない返済プランをねる

● ランニングコストを考える

● 万が一に備えて保険を検討する

● 保証人の心づもりをする

● ライフスタイルが変化することも考慮する

無理のない返済プランをねる

一般的に住宅ローンは、高額で返済期間も長く続きます。

返済が長期にわたるため、その間に病気や転職、結婚・育児などによって返済計画を変更しなければならないことがおこる可能性もあります。

そのため、住宅ローンを利用するときには、できるだけ無理がない返済プランで計画しておきましょう。

一般的には、無理のない返済負担率は年収の4分の1程度だとされているので、住宅ローンだけでなく、他のカードローンや自動車ローンなども含めて返済負担率をおさえていくと安心です。

ランニングコストを考える

自宅を購入すると、マンションなら管理費や修繕積立金が必要ですし、一戸建てでもリフォーム費用は積立てて準備しておかなければなりません。

また、不動産を所有すると固定資産税も負担することになります。

住宅ローンの返済額のみで「家賃並みの返済」などのうたい文句でマンションや一戸建ての

購入をすすめられてもこれらのランニングコストも考慮して購入を検討しましょう。

万が一に備えて保険を検討する

最近では住宅ローンとセットで団体信用生命保険(団信)に加入することが必要な金融機関が多くなりました。

団信に加入しておくと死亡や高度障害になったときに保険金で住宅ローンを返済できるのでとても助かるのですが、団信ではその他の病気に対応していないことに注意しましょう。

できればガンや脳卒中などに対応している「三大疾病特約」やさらに広くカバーしている「八大疾病特約」付きの保険に加入しておくと安心です。

保証人の心づもりをする

住宅ローンを借りる際に返済能力が重要になるのですが、返済能力を担保するために保証人を用意しなければならないことがあります。

結婚していればもう一方の相手方(妻または夫)が保証人になればよいのですが、独身だと保証人を用意するのが難しいことがあります。

条件によるものの保証人がなくても融資をしてくれる金融機関もあるのでそういった金融機関がないか数社を比較し、親族や身近な方が保証人になってくれるかを事前に検討しましょう。

ライフスタイルが変化することも考慮する

住宅ローンは長期間にわたる返済になるため、利用時には予定していなかったライフスタイルの変化があるかもしれません。

転勤、転職、結婚あるいは親の介護のために離職して実家に帰ることになるおそれもあります。

このようなライフスタイルに変更があっても対応できる体制を整えておきましょう。

たとえば以下のようなことが考えられます。

● 住宅ローンの借入を少なくしておけば中途返済がしやすい

● 駅に近い、商店街に近いなど利便性がよい立地だと転売しやすく、賃貸にもだしやすい

結婚したときに注意すること

ライフスタイルの変化の中には結婚という可能性もあります。

結婚したときには特有の注意したいことがあります。

結婚を機に名義の変更をすること

結婚したのをきっかけに夫婦二人の名義にしようと考えることがあります。

しかし、資金の移動なしに名義だけを二人の共有名義にすると贈与税がかかってしまいます。

また、結婚を機に所有者の妻(夫)は家事に専念するため会社をやめて専業主婦(夫)となったので、名義はそのままにして住宅ローンの支払を夫(妻)の収入でしていくことも贈与になります。

住宅ローンを借換えること

住宅ローンの返済中でも、変動金利を利用していて借入時よりも金利が低くなったので借換えたい、他の金融機関のほうが有利な条件を提示してきたので借換えたいということはよくあります。

名義も債務者(お金を借りる人)も変更がなければ問題ありません

しかし、債務者は収入がある人でなければなりません。

そうでなければ収入がある人から債務者は贈与を受けて返済することになるため贈与税がかかるからです。

また、そもそも返済能力がなければ債務者になれないので、独身時代に妻(夫)が借りていた住宅ローンを収入がある夫(妻)の名前で新たに住宅ローンを組んだけれど自宅の名義が妻(夫)のままにしてあれば、やはりこれも贈与になります。

住宅ローンを借り換えるときに債務者を変更するときには贈与税がかからないように名義の変更が必要なことを覚えておきましょう。

住み替えを行う場合

結婚して手狭になったり利便性を考慮したりで住み替えを検討することがあります。

今ある家を売却または賃貸することになりますが、住宅ローンを利用していると賃貸することができません。

住宅ローンは「住む家」を購入するためのローンだからです。

賃貸にだすためには住宅ローンを全額返済するか、事業性のローンに組み替えることになります。

名前の変更について

結婚して名前が変わることがありますが、名前が変わると不動産の所有者の名前も変える必要があります。

現在のところ氏名(住所)変更登記は義務ではないのですが、令和8年4月以降義務化されることが決まっています。

名前や住所の変更を忘れてしまうと過料になるので氏名や住所に変更があれば早めに変更登記をすませておきましょう。

独身で自宅を購入するメリット・デメリット

メリット

自宅を購入すると資産になるメリットがあります。

近年低金利が続いているので家賃と同程度の支払いで住宅ローンの返済ができることから家賃を払っていくのがもったいないと考えることが購入のきっかけになる方もいるでしょう。

住宅ローンを返してしまえば固定資産税などの諸費用を払うだけで一生住み続けることができます。

また、いざとなれば売却もできる資産になることがメリットといえます。

デメリット

一方で購入して自分の名義にしてしまうと賃貸のように簡単に住みかえることが難しくなります。

売却には、購入希望者をさがす手間や時間がかかり、契約、引き渡しまでの準備等いろいろな手間と時間がかかってしまうので、簡単に住みかえることができません。

長い間住みたい家がみつかれば購入するとよいでしょう。