住宅購入にかかる総費用

|

●印紙税 | 購入額に応じて算出。 例)500~1,000万円以下の場合1万円、 1,000万円超~5,000万円以下の場合2万円 | 税務署 |

|

●事務手数料 | 定額手数料:3万円~5万円(借入額の2%程度) ※借入先により異なります。 | 借入先金融機関 または保証会社 |

| ●保証料 | 借入額2,000万円で45万円程度 ※保証会社により異なります。 | 保険会社 | |

| ●火災保険・地震保険料 | 住宅ローンは、一般的に火災保険の加入が義務づけら れています。 ※地震・噴火津波を原因とする火災等の損害補償には、地震保険への加入が必要。 | 損害保険会社 | |

|

●抵当権設定登記費用 | 税額は借入額の0.4% (一定の要件に該当する住宅については0.1%) | 法務局 |

| ●抵当権設定登記料 | 法務局への登記申請を司法書士に依頼するときに支払う報酬 | ||

|

●物件検査手数料 | 金額は検査機関によって様々。 目安として新築住宅で2~3万円、中古住宅で4~6万円 程度。 | 検査機関 |

| ●団体信用生命保険料 | ローン返済中に万が一のことがあった場合にローンが 完済される保険。 一般的には加入が義務づけられており、保険料は金利 に含む場合や金利とは別に保証料を支払う場合があり ます。 | 生命保険会社 または借入先金融機関 | |

|

●団体信用生命保険料 | ローン返済中に万が一のことがあった場合にローンが 完済される保険。 一般的には加入が義務づけられており、保険料は金利 に含む場合や金利とは別に保証料を支払う場合があり ます。 | 生命保険会社 または借入先金融機関 |

① 一般的に諸費用は購入費用以外に約1割プラスされます

② 自己資金は総費用の2~3割用意しましょう

住宅ローンを選ぶ

金利のタイプ

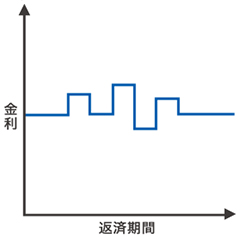

金利タイプには固定金利と変動金利があり、下記のような特徴があります。

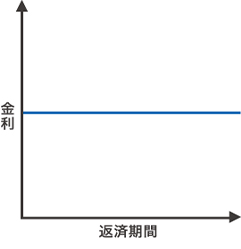

全期間固定金利型

借入後に金利が上昇しても、将来に渡り借入時の金利で返済額が確定。借入時に返済期間全体の返済計画が確定。

借入後に金利が上昇しても、将来に渡り借入時の金利で返済額が確定。

借入時に返済期間全体の返済計画が確定。

借入後に金利が低下しても、返済額が変わらない。

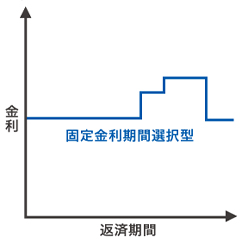

固定金利期間選択型

「当初3年間○%」など、一定期間に固定金利が適用されるタイプ。

借入後に金利が上昇しても、将来に渡り借入時の金利で返済額が確定。

借入時に返済期間全体の返済計画が確定。

借入後に金利が低下しても、返済額が変わらない。

変動金利型

金融情勢の変化に伴い、返済の途中でも定期的に金利が変動するタイプ。

借入後に金利が低下すると返済額が減少。

借入時には将来の返済額が未定。借入後に金利が急上昇した場合、未収利息が発生する可能性あり。

どのタイプが

おすすめ?

・こどもがいて教育費がかさむ場合は返済計画が立てやすい全期間固定金利型がおすすめ

・定年まで10年など、短期間で完済したい場合は固定金利期間選択型、または変動金利型がおすすめ

優遇金利を利用してかしこく返済

金融機関によって定められた条件を満たすことで、店頭金利から一定の割合を引き下げる「優遇金利」。

上手に活用すれば、返済額を少なくすることができます。

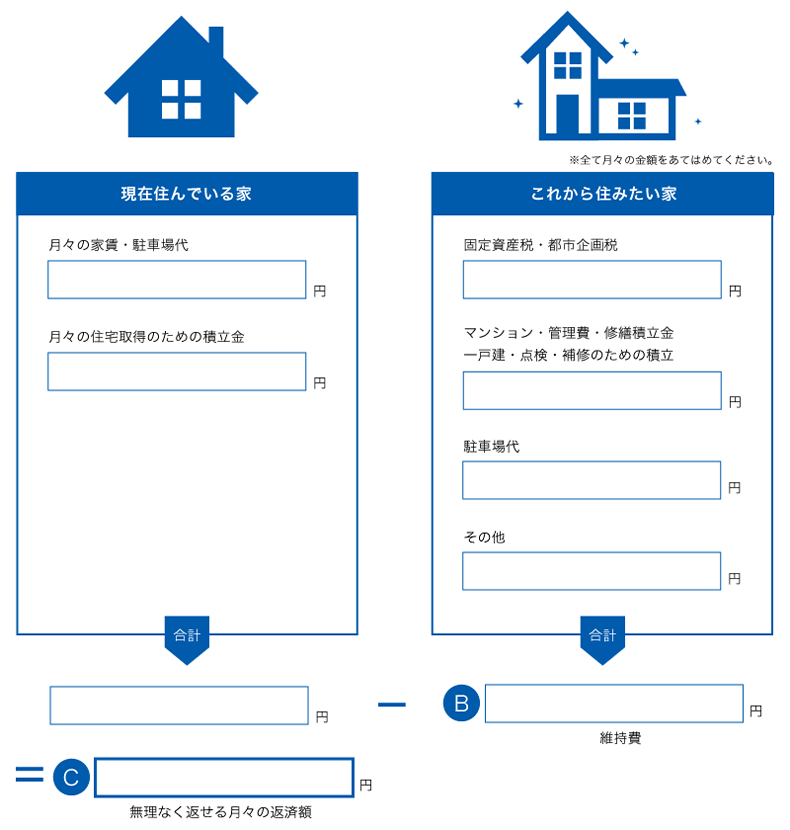

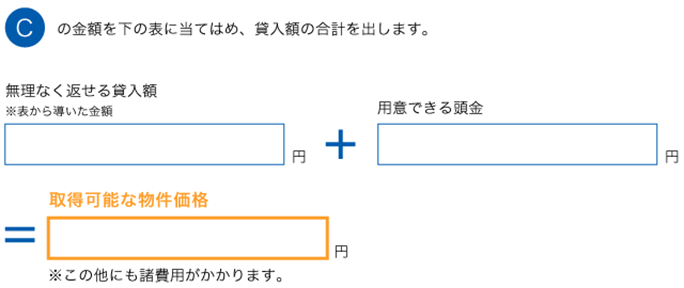

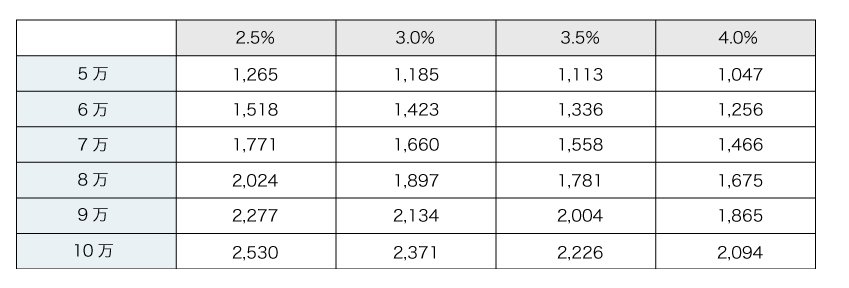

あなたにあった借入額は?

無理なく返せる月々の返済額や、住宅ローン借入額を以下の計算式に沿って実際に計算してみましょう。

① 教育費、収入の変化、金利上昇による返済金額の増加などを見据え、ライフプランに合った金利タイプを選びましょう

② 金利だけでなく、事務手数料や保証料なども含めた総支払額でも考えてみましょう

③ 定年までに完済できるように設定し、退職金にはなるべく頼らないようにしましょう

④ 繰上返済や返済条件の変更ができるかどうかも確認しましょう

⑤ 2つ以上の住宅ローンを検討しましょう

返済方法を決める

返済方法には、元金均等返済と元利均等返済があります。

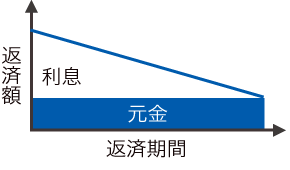

元金均等返済

借入後に金利が上昇しても、将来に渡り借入時の金利で返済額が確定。借入時に返済期間全体の返済計画が確定。

返済額(元金+ 利息)は返済が進むにつれて少なくなる。

返済開始当初の返済額が最も多く、当初の負担率が高いので、元利均等返済に比べて借入可能額は少なくなる場合がある。

元利均等返済

毎月の返済額(元金+ 利息)が返済期間を通じて一定額となる返済方法。

返済額(元金+ 利息)が一定の為、返済計画が立てやすい。

同じ返済期間の場合、元金均等返済よりもローンの返済総額が多い。また元金(ローン残高)の減りが遅い。

見落とし注意!

未払利息

一般的な変動金利型ローンの場合には、金利が上昇すると毎月の返済額の利息部分の内訳が大きくなります。 さらに利息が毎月の返済額を超えてしまうと、毎月の返済額では支払いきれない利息が発生します。 その超えた部分の利息を「未払利息」といいます。

万が一返済に困ったら…

しっかり返済計画を立てたつもりでも、長期にわたる返済期間中、何が起こるか分かりません。

返済が滞ると、最悪の場合は住まいを手放さなければならない可能性もあります。

返済が苦しくなったら、まずは借入している金融機関に相談しましょう。

“収入が減って、返済が苦しくなった”

対策1 返済期間を長くして、毎月の返済額を減らす。

対策2 一部ボーナス返済に回し、毎月の返済額を減らす。

“返済が何ヶ月か遅れている”

対策1 遅れている返済を分割して、今後の返済額に上乗せする。

対策2 ボーナスの返済を止めて、毎月の返済額のみとする。

※毎月の返済額は増えます。

“しばらくの間、返済額を減らしたい”

対策1 一定の期間内は返済額を減らし、一定期間終了後は減らす前よりも多めに返済する。

対策2 ボーナスの返済を止めて、毎月の返済額のみとする。

※毎月の返済額は増えます。

“ボーナス返済が苦しくなった”

対策1 ボーナス時の返済額を減らして、毎月の返済に回す。

※毎月の返済額は増えます。

対策2 一部ボーナス返済に回し、毎月の返済額を減らす。