入籍前に住宅を購入したい!

ローンは利用できる?

近年は、結婚を機に住宅を購入したいという方が多いです。また、事実婚や同性婚を選択し入籍を予定されていない方もいらっしゃいます。

今回は、住宅ローンと婚姻との関係を解説します。

入籍前でも住宅ローンは利用できる

まずお一人で住宅ローンを借り入れることができる場合には、入籍の前後を問わず借入が可能です。入籍の前後を問われるのは、お二人の収入を合計(収入合算)して住宅ローンを利用する場合です。

住宅ローンの申込自体は入籍前でも可能ですが、ローン契約をするときやローンの実行時までに入籍をすることが条件になることが多いのが実情です。利用する住宅ローンの種類によって収入合算する方の条件や連帯保証人になることができる方の条件が異なります。入籍前でも利用できる住宅ローンの紹介は、次項で詳しく解説します。

現在では、事実婚や同性婚を選択するカップルも増えていますから、これらの方たちにむけても住宅ローンが用意されています。

収入合算とは

住宅ローンを利用できる額は、借り入れをする方の勤務先や年収、家族構成などを銀行が独自の方法で審査を行い決定されます。借り入れをする方の条件によっては、希望する額を借り入れることができないときに夫婦や親子などでその収入を合算して住宅ローンを利用することができ、このことを「収入合算する」といいます。

収入合算できる方の範囲は多くの銀行では同居する配偶者または親子となっており、誰でもができるわけではありません。また収入合算できる金額についても銀行ごとに異なります。収入合算をして借り入れる場合には、合算される方は連帯債務者や連帯保証人になることが求められます。

入籍前に住宅を購入するメリットとデメリット

入籍する前に住宅を購入することにはメリットもありますがデメリットもありますから留意しておきましょう。

結婚して新しい生活が始まるといろいろと忙しくなりますから、時間的に余裕がある結婚前に家具の準備や住宅購入も済ませておけばゆっくりと新婚生活がスタートできます。

しかし結婚し実際に生活をして行く中で出産などを契機に夫婦の価値観が変わることもありますから、今後のライフスタイルに変化がありうることを予測して二人でよく話し合っておくことが大切です。また夫婦二人名義にする場合には、入籍前に購入し、不動産登記をすませると氏名が変わった方については氏名変更の登記が必要になります。自分で登記申請をする場合には1筆1000円必要であり、司法書士に依頼をすれば2万円程度費用がかかることがありますから、購入し不動産登記をする前に住所や氏名を変更しておくことで節約できます。

利用する住宅ローンは今後のライフスタイルを考慮する

結婚してから二人がどのように生活をしていくか、今後のライフスタイルを充分に話し合ってから利用する住宅ローンを選択しましょう。

利用する住宅ローンによって返済をする方が異なります。

例えばペアローンを利用する場合には住宅ローンの返済が終わるまでお二人ともが別々のローンを返済する必要がありますから、返済が終わるまで借入時と同じ条件で働くことができるかを考慮する必要があります。妊娠や出産を機会に退職すれば返済ができなくなります。一方でお二人が働いていればペアローンを利用することでお二人ともが住宅ローン減税を利用できるメリットがあります。

このように、ライフプランと住宅ローンの組み合わせによってメリットが異なりますから、今後のライフプランに合わせてメリットがある住宅ローンを選択しましょう。

入籍前に利用できる住宅ローンの紹介

多くの住宅ローンではローン契約を結ぶタイミングや住宅ローンを実行するタイミングまでに入籍をすませることが条件になっています。ここでは、入籍前に利用できる住宅ローンを紹介します。

フラット35

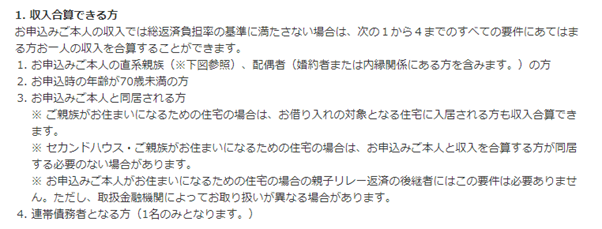

フラット35では収入合算できる方の条件に「婚約者または内縁関係にある方を含む」ことが明示されています。フラット35は独立行政法人住宅金融支援機構が用意している制度融資でいろいろな金融機関を通じて利用できます。住宅金融支援機構のホームページには収入合算できる方の範囲が次のように示されていますから入籍前でも借り入れをすることが可能であることがわかります。

収入を合算して申込みできますか。またその場合に条件はありますか。 – フラット35

民間金融機関の住宅ローン

大手都銀などでは、収入合算できる配偶者の定義に同性パートナーや事実婚の方を含めることが多くなっています。以前と比べて収入合算できる方の範囲が広くなっています。住宅ローンを申し込むにあたって入籍予定などの今後の予定を金融機関の担当者に相談しながらすすめていくことで、希望に沿った対応を選択しアドバイスをしてくれます。

住宅ローンの種類

借り入れをするにあたって、住宅ローンの種類と収入合算を利用する場合の違いを把握しておきましょう。

単独債務

住宅ローンを借り入れる方(債務者)がお一人の場合です。収入合算を行っても単独債務者として借り入れることがあります。この場合収入合算を行なった方は連帯保証人になります。また住宅を所有している方は原則として連帯保証人になることが求められます。例えば、夫が単独債務で借り入れを行なっても、妻がその親から住宅資金贈与を受けるために共有になり、妻が持分を取得した場合にはほとんどの場合妻も連帯保証人になるように求められます。

単独債務の場合には、債務者が団体信用生命保険に加入することで万一亡くなられた場合に、借入金を生命保険によって返済されることから残された方の負担がなくなります。

連帯債務(収入合算)

収入合算することでお二人が共同して借り入れを行い、共同して返済していく契約です。住宅の名義は債務の返済割合と手持ち資金の支出の割合によってお二人でもつことになります。お二人の収入によって返済を行なっていきますから、一人が退職しても残る一人が返済を続ける必要があります。住宅ローン控除は連帯債務者全員がその返済割合や共有持分の割合によってそれぞれが受けることができます。お二人がそれぞれ団体信用生命保険に加入することで一方の方が亡くなられた場合には残る方の負担はなくなります。

ペアローン

借り入れはお二人で行いますが、連帯債務と異なるのは、お一人ずつの借り入れとなり、手続きもそれぞれ行う契約であることです。ペアローンの場合はお互いに連帯保証人になりあうことになります。住宅の名義は借入額と手持ち資金の支出の割合によってお二人でもつことになります。お一人ずつが債務者となりますから、手続きは二人分になり融資手数料や登記手続き費用などが二重に必要です。住宅ローン控除は借入額によってそれぞれの方がうけることができます。借入額分についてのみ団体信用生命保険に加入することになりますから、例えば夫が亡くなった場合に夫の債務は返済されますが、妻の債務は残ることになり、妻は引き続いて自分の借入額について返済を続けることになります。

ローンについては様々な選択肢がありますが、結婚してからお二人でどのように生活をしていくか、今後のライフスタイルを充分に話し合ってから利用する住宅ローンを選択していくことが大切です。